Production, consommation et échanges de viandes de volailles dans le monde

Pascale MAGDELAINE, membre de l'Académie d'Agriculture de France le 23/09/2024 à 17:40

Aujourd'hui première viande consommée dans le monde, la viande de volaille voit sa production se développer grâce à de nombreux atouts : qualités nutritionnelles, absence d'interdit religieux et facilité de mise en œuvre dans les pays en développement. Cette note situe les principaux acteurs mondiaux du secteur, et trace quelques perspectives concernant la filière européenne.

La volaille, viande la plus consommée dans le monde

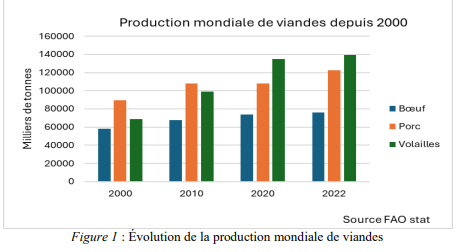

La viande de volaille est la première viande produite et consommée dans le monde en 2022, avec 139 millions de tonnes (Mt), devant la viande porcine (123 Mt) et la viande bovine (76 Mt). Elle affiche également la plus forte croissance : un taux de croissance annuel moyen de 3,3 % depuis 2000, contre 1,4 % pour la viande porcine et 1,2 % pour la viande bovine (Figure 1).

Cette croissance du secteur des volailles est principalement due à la production de poulet, qui représente près de 90 % de la production mondiale en 2022 selon les données de la FAO, tandis que les productions de dinde et de canard restent plus modestes (chacune autour de 4 %), même si elles suivent également une dynamique de croissance sur les dix dernières années. Les principaux facteurs de succès de la volaille sont un prix attractif, l’absence d’interdits religieux, et la facilité de développement de cette production.

En 2022, les principaux producteurs de volailles sont les États-Unis (22,8 Mt), la Chine (21,8 Mt), le Brésil (14.8 Mt) et l’Union européenne (13,7 Mt).

Selon les projections de l’OCDE et de la FAO, la volaille restera le principal moteur de la croissance de la production de viande pour la prochaine décennie (2022-2032) puisqu’elle représentera la moitié de la viande supplémentaire produite sur la période. Son cycle de production court permet aux producteurs de réagir rapidement aux signaux du marché et se prête à des améliorations rapides en matière de génétique, de santé des animaux et de pratiques d’alimentation. La production de volaille se développera rapidement dans les pays qui disposent d’un excédent de céréales fourragères, comme le Brésil et les États-Unis. Elle devrait également connaître un essor en Asie, étant donné que la baisse de la consommation de viande porcine provoquée par les flambées de peste porcine africaine a profité à la volaille, notamment en Chine au cours de ces dernières années.

Des échanges mondiaux dominés par quelques grands pays exportateurs

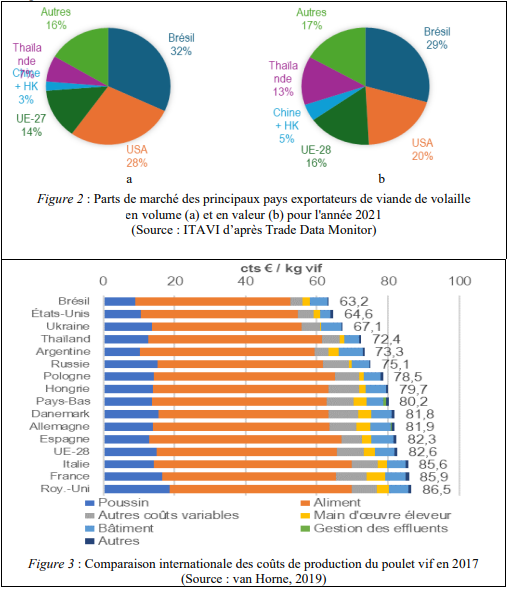

Les échanges mondiaux de viande de volaille (hors commerce intra-UE), représentent 11 % de la production totale. La viande de poulet représente la quasi-totalité de ces échanges avec 15,4 Mt échangés en 2022. Le premier exportateur mondial est le Brésil (4,45 Mt), suivi des États-Unis (3,32 Mt), de l’Union européenne (1,63 Mt), de la Thaïlande (1 Mt) et de la Turquie (0,8 Mt).

Le poids du reste des pays exportateurs est en hausse sur les dernières années et traduit l’émergence de nouveaux acteurs sur le marché mondial, tels que l’Ukraine, la Turquie et la Russie pour lesquels les exportations ont plus que doublé depuis 2010.

En valeur, les parts de marché à l’exportation des États-Unis sont plus faibles en valeurs qu’en volumes car ce pays exporte majoritairement des produits à bas prix non consommés sur son marché intérieur.

C’est l’inverse pour la Thaïlande, qui exporte majoritairement des préparations cuites à prix élevé, destinées à l’UE et au Japon (Figure 2).

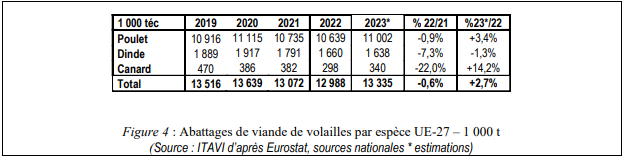

La viande de poulet demeure largement une commodité sur le marché mondial, et les principaux exportateurs sont aussi les pays affichant les coûts de production les plus bas, en lien avec des disponibilités en maïs et soja et une main-d’œuvre bon marché. (Figure 3)

Les importations sont moins concentrées au niveau mondial. En 2022, les principaux importateurs sont le Japon (1,1 Mt), les Émirats arabes unis (700 000 t), l’Arabie saoudite (615 000 t), la Chine (645 000 t) et l’Angola (345 000 t). La Russie, aujourd’hui exportatrice nette, a fortement baissé les importations depuis 2014.

Différents facteurs ont profondément perturbé le marché mondial sur la période récente :

- Les impacts de différents épisodes d’influenza aviaire dans la plupart des pays producteurs.

- Le scandale carne fraca qui a touché le système de contrôle et de certification des viandes au Brésil.

- Une plus forte volatilité des prix des matières premières entrant dans l’alimentation des volailles.

- L’épidémie de fièvre porcine apparue en Chine en août 2019, qui s’est généralisée à l’Asie du Sud-Est et a entraîné une forte baisse de la production porcine, avec un report massif sur la volaille.

Selon les perspectives OCDE-FAO, à horizon 2032, les exportations mondiales de viande devraient augmenter de 3 % à l’horizon 2032. La croissance des échanges de viande devrait toutefois ralentir par rapport à la décennie précédente. La volaille comptera pour les deux tiers de l’augmentation des importations de viande, ce qui portera à 40 % sa part dans les importations totales de viande à l’horizon 2032.

La production européenne se développe à l’Est et se segmente à l’Ouest

Dans ce contexte mondial très dynamique, la place de l’Union européenne s’est réduite sur les dernières décennies dans les échanges internationaux. La production de volailles dans l’Union européenne à 27 est estimée par l’ITAVI à partir d’Eurostat et de statistiques nationales à 12,9 Mt en 2022. La production reste concentrée dans quelques pays, notamment en Pologne (20,0 %), en Allemagne (13,0 %), en France (12,2 %), en Espagne (12,6 %), en Italie (9,3 %) et aux Pays-Bas (4,8 %). Le poulet représente désormais 82 % de la production, la dinde 2,8 % et le canard 2,3 %.

Sur dix ans, la production de viande de volailles de l’UE à 27 progresse à un rythme moyen de 3,0 % par an sous l’impulsion de la Pologne (+7,2 % par an), dont la production a presque doublé sur la même période (+73 %) (Figure 4).

Entre 2012 et 2022, la production a aussi progressé de façon dynamique en Espagne (+18 %), en Hongrie (+16 %) et en Belgique (+80 %), tandis qu’elle recule en France (- 9 %). La production des pays de l’ancienne UE-15 croît de façon plus modérée, en lien avec une montée des attentes sociétales orientant la production vers une diversification et une montée en gamme des produits (bien-être animal, sans antibiotiques, non-OGM, etc.).

Avec environ 740 000 t de viandes et préparations de volailles importées en 2022, et 1 895 000 t exportées en 2022, l’Union européenne est exportatrice nette en volume. Elle l’est également en valeur depuis quelques années. Cependant, les importations – notamment en provenance du Brésil, de Thaïlande et d’Ukraine – sont constituées de produits nobles (filet ou produits élaborés cuits), à forte valeur ajoutée, alors que les exportations de l’Union sont constituées de produits faiblement consommés sur le marché intérieur tels que les découpes congelées de poulet à destination des marchés africain et asiatique (ailes, cous…).

Sur les cinq dernières années, les exportations extra-européennes progressent à un rythme de 4,6 % par an tandis que les importations sont quasi stables, avec une légère progression de 0,6 % par an sur la même période. Cette stabilisation est à mettre en relation avec un tassement des importations en provenance du Brésil et l’ouverture de contingents dans d’autres pays (Chili, Ukraine…). Les importations en provenance du Brésil repartent à la hausse après une baisse entre 2016 et 2020 depuis le scandale carne fraca.

Ainsi, la part des importations en provenance du Brésil dans le total des importations européennes est passée de 27 % en 2019 à 35 % en 2021. Le Brésil redevient le premier fournisseur de l’UE après avoir perdu cette place depuis 2017. En 2022, la situation tendue des disponibilités sur le marché européen et la suppression des droits de douanes pour les importations depuis l’Ukraine ont nettement favorisé les imports depuis l’Ukraine qui représentent désormais 19 %. La consommation européenne de volaille par habitant dans l’UE-27 est en moyenne de 23,4 kg, et tend à se stabiliser sur les dernières années.

À partir des années 1980, dans le nord et l’ouest de l’Europe, des débats de société ont émergé (environnement, bien-être animal, santé, industrialisation de l’élevage, etc.), favorisant une tendance à la déconsommation de viande, une montée du végétarisme et du flexitarisme1. Bien que la volaille fasse exception à la tendance de déconsommation des viandes grâce à un positionnement prix favorable, on constate cependant un dynamisme plus faible de la consommation que par le passé.

En France, par exemple, la consommation à domicile des ménages tend à diminuer ces dernières années, et le développement de la consommation passe de plus en plus par la RHD (restauration hors domicile) et les produits transformés. En 2020, la crise de la Covid a cependant bouleversé ces tendances, avec une forte baisse de la RHD et une progression de la consommation à domicile, sans que les tendances antérieures soient cependant remises en cause à moyen terme.

Dans l’UE, ces attentes sociétales se traduisent par une segmentation des marchés de l’Europe du Nord-Ouest (Royaume-Uni, Allemagne, Pays-Bas) avec le développement de poulets « standard + », caractérisés par des densités et vitesse de croissance plus faibles, et parfois accès à des jardins d’hiver. La France, avec plus de 15 % de poulets Label Rouge et bio, demeure leader sur les productions de plein air.

Deux forces contraires orientent l’offre européenne de volailles et autres pays développés :

- d’un côté, une demande de produits de plus en plus transformés fabriqués à partir de volailles standard et répondant à des attentes de praticité et de prix,

- de l’autre, une demande émergente pour des produits différenciés, répondant aux attentes

sociétales de bien-être animal, naturalité et proximité.

Difficile de dire quelle tendance l’emportera…

Académie d’Agriculture de France (academie-agriculture.fr)

Pour approfondir le sujet consultez aussi